Buscamos abogado/a semi senior/senior para el área de Corporate & Defensa de la Competencia

Estamos seleccionando abogado/a semi senior/senior para el área de Corporate & Defensa de la Competencia.

¿Por qué TRS&M?

- Estudio joven, con estructura horizontal y fuerte involucramiento de los socios.

- Muy buen clima de trabajo. ¡En el 2022 logramos la certificación de Great Place to Work!

- Estudio dinámico y abierto a los cambios (todos los años hacemos encuestas para revisar oportunidades de mejora).

- Capacitación permanente a través de programa de capacitaciones (jurídicas + inglés).

- Programa de beneficios: política de maternidad/paternidad, Gympass, etc.

- Foco en el desarrollo de los abogados (procesos anuales de gestión del desempeño y follow-up constante).

¿Cuáles son los requisitos?

- Abogado/a recibido/a.

- Experiencia previa (mínimo 3 años) en fusiones y adquisiciones, contratos comerciales y/o asesoramiento general a empresas y defensa de la competencia.

- Inglés (parte de las entrevistas serán en este idioma).

- Interés en trabajar y desarrollarse dentro un estudio.

Responsabilidades

- Flujo regular y sostenido de trabajo transaccional incluyendo compraventa de acciones y activos, joint ventures y reorganizaciones societarias.

- Trabajo interdisciplinario en equipo con otros departamentos del estudio.

- Cartera de clientes de asesoramiento diario conformada por empresas de primera línea incluyendo actividades industriales, servicios financieros, nuevas tecnologías y criptoactivos.

- Asesoramiento en materia de defensa de la competencia.

- Preparación y presentación de procedimientos vinculados a controles de concentraciones económicas.

- Asesoramiento en materia investigaciones por conductas anticompetitivas.

Si te interesa sumarte a nuestro equipo y cumplís con los requisitos, envianos tu CV actualizado a ana.aftalion@trsym.com hasta el 8 de septiembre.

En caso de que no cumplas con los requisitos pero te interese trabajar en nuestro Estudio, escribinos a RRHH@trsym.com.

Buscamos abogado/a junior para el área de Compliance

Estamos seleccionando abogado/a junior para el área de Compliance.

¿Por qué TRS&M?

- Estudio joven, con estructura horizontal y fuerte involucramiento de los socios.

- Muy buen clima de trabajo. ¡En el 2022 logramos la certificación de Great Place to Work!

- Estudio dinámico y abierto a los cambios (todos los años hacemos encuestas para revisar oportunidades de mejora).

- Capacitación permanente a través de programa de capacitaciones (jurídicas + inglés).

- Programa de beneficios: política de maternidad/paternidad, Gympass, etc.

- Trabajo interdisciplinario en equipo con otros departamentos del estudio.

- Foco en el desarrollo de los abogados (procesos anuales de gestión del desempeño y follow-up constante).

¿Cuáles son los requisitos?

- Abogado/a recibido/a.

- Inglés (parte de las entrevistas serán en este idioma).

- Interés en trabajar y desarrollarse dentro un estudio.

Responsabilidades

- Colaboración en el asesoramiento en materia de cumplimiento normativo.

- Redacción de informes sobre regulación aplicable y presentaciones a clientes.

- Seguimiento de trámites y presentaciones ante organismos.

Si te interesa sumarte a nuestro equipo y cumplís con los requisitos, envianos tu CV actualizado a ana.aftalion@trsym.com hasta el 30 de agosto.

En caso de que no cumplas con los requisitos pero te interese trabajar en nuestro Estudio, escribinos a RRHH@trsym.com.

Emisión de Letras del Tesoro de la Provincia de Santa Fe Serie II y III por un valor nominal total de $5.000.000.000

Asesores legales de la transacción, asistiendo tanto a la Provincia de Santa Fe (la “Provincia”), como al Nuevo Banco de Santa Fe S.A., en su carácter de organizador y colocador, en la emisión de Letras del Tesoro Serie II (las “Letras del Tesoro Serie II”) y las Letras del Tesoro Serie III (las “Letras del Tesoro Serie III” y junto con las Letras del Tesoro Serie II, las “Letras del Tesoro”), en el marco del Programa de Emisión de Letras del Tesoro de la Provincia (el “Programa”). Las Letras del Tesoro fueron emitidas el 8 de agosto de 2023 y se encuentran garantizadas con recursos provenientes del Régimen de Coparticipación Federal de Impuestos, cedidos por hasta el porcentaje máximo de afectación del 25%. Las Letras del Tesoro Serie II se emitieron por un valor nominal de $2.125.000.000, a una tasa anual variable equivalente a Badlar más un margen del 5,99%, con vencimiento el 6 de noviembre de 2023. Las Letras del Tesoro Serie III se emitieron por un valor nominal de $2.875.000.000, a una tasa anual variable equivalente a Badlar más un margen del 6,50%, con vencimiento el 6 de diciembre de 2023.

Emisión de Obligaciones Negociables Garantizadas por US$74.999.000 de Sociedades del Grupo Albanesi en el mercado internacional y local

Asesores legales de Generación Mediterránea S.A. y Central Térmica Roca S.A. en la co-emisión de las Obligaciones Negociables Clase XXII por un valor nominal de US$74.999.000 con vencimiento el 26 de julio de 2026 a una tasa de interés fija inicial del 13,25% nominal anual, co-emitidas en el marco de su Programa de Obligaciones Negociables Simples (no convertibles en acciones) por un valor nominal total de hasta US$1.000.000.000 (o su equivalente en otras monedas o unidades de medida o valor).

Asesores legales de Generación Mediterránea S.A. y Central Térmica Roca S.A. en la co-emisión de las Obligaciones Negociables Clase XXII por un valor nominal de US$74.999.000 con vencimiento el 26 de julio de 2026 a una tasa de interés fija inicial del 13,25% nominal anual, co-emitidas en el marco de su Programa de Obligaciones Negociables Simples (no convertibles en acciones) por un valor nominal total de hasta US$1.000.000.000 (o su equivalente en otras monedas o unidades de medida o valor).

La oferta fue dirigida al mercado argentino y al mercado internacional en el marco de las exenciones previstas por la Ley de Títulos Valores de 1933 de los Estados Unidos de América y sus modificatorias.

Los fondos provenientes de la colocación de las Obligaciones Negociables Clase XXII fueron utilizados en parte para refinanciar las obligaciones negociables emitidas por las co-emisoras por un monto de US$336.000.000, a una tasa de interés fija del 9,625% nominal anual y con vencimiento en julio de 2023.

Las Obligaciones Negociables Clase XXII se encuentran garantizadas por un fideicomiso en garantía y ciertas prendas con registro en primer grado de privilegio.

The Bank of New York Mellon actúo como Fiduciario de las Obligaciones Negociables Clase XXII, Agente de Pago, Agente de Registro, Agente de Transferencia y Agente de Liquidación. Balanz Capital Valores S.A.U. actuó como Agente de Transferencia Local. TMF Trust Company (Argentina) S.A. actúo como Agente de la Garantía y Fiduciario bajo el fideicomiso en garantía. SBS Trading S.A., Banco de Servicios y Transacciones S.A. y Balanz Capital Valores S.A.U. actuaron como Agentes Colocadores.

Solicitud de consentimiento de Roch S.A.

Asesores legales de Roch S.A. en el proceso de solicitud de consentimiento de sus acreedores financieros para, entre otras cuestiones, (i) diferir el pago de determinadas cuotas de capital bajo sus obligaciones negociables garantizadas clase 1, su obligación negociable garantizada privada y sus préstamos financieros; y redistribuir sus pagos, (ii) capitalizar a su respectivo vencimiento, los intereses que se devenguen y adeuden en relación a dos cuotas de intereses y (iii) dispensar el cumplimiento de determinadas cuestiones bajo el contrato de fideicomiso en garantía de fecha 27 de julio de 2022 (conforme fuera enmendado con fecha 22 de marzo de 2023) celebrado entre ROCH, como fiduciante, Banco de Valores S.A., en su carácter de fiduciario, y ciertos acreedores.

Asesores legales de Roch S.A. en el proceso de solicitud de consentimiento de sus acreedores financieros para, entre otras cuestiones, (i) diferir el pago de determinadas cuotas de capital bajo sus obligaciones negociables garantizadas clase 1, su obligación negociable garantizada privada y sus préstamos financieros; y redistribuir sus pagos, (ii) capitalizar a su respectivo vencimiento, los intereses que se devenguen y adeuden en relación a dos cuotas de intereses y (iii) dispensar el cumplimiento de determinadas cuestiones bajo el contrato de fideicomiso en garantía de fecha 27 de julio de 2022 (conforme fuera enmendado con fecha 22 de marzo de 2023) celebrado entre ROCH, como fiduciante, Banco de Valores S.A., en su carácter de fiduciario, y ciertos acreedores.

La transacción se concretó en el marco del concurso preventivo de la compañía y se obtuvo el consentimiento del 78,73 % de los tenedores de las obligaciones negociables garantizadas clase 1 por U$S16.261.578; del 100% de los tenedores de la obligación negociable garantizada privada por US$3.413.694; y de los acreedores de préstamos financieros Banco Itaú Argentina S.A., Banco de la Ciudad de Buenos Aires y Banco de Tierra del Fuego por U$S9.149.905.

La Secretaría de Minería de la Nación crea el “Programa Nacional de Divulgación Sistemática de la Actividad Minera (ProNDSAM)”

Con fecha 07/08/23, se publicó en el Boletín Oficial, la Resolución 96/2023 (la “Resolución”), mediante la cual la SMN crea -bajo su órbita- el “Programa Nacional de Divulgación Sistemática de la Actividad Minera (“ProNDSAM”)”.

El ProNDSAM tiene cinco objetivos:

1. Jerarquizar los procesos de divulgación sistemática de la información minera.

2. Regular el funcionamiento del Sistema de Información Abierta a la Comunidad sobre la Actividad Minera en Argentina (“SIACAM”), y garantizar su continuidad.

3. Propender al cumplimiento de estándares internacionales de divulgación de la información sobre el sector minero.

4. Estandarizar la publicación de informes mensuales y semanales, y la actualización de la cartera de proyectos, con información sobre exportaciones, empleo, precios internacionales y la evolución de los proyectos mineros.

5. Fijar la metodología para el tratamiento y publicación de información de empleo, comercio internacional y evolución de proyectos mineros.

Conforme el artículo 3 de la Resolución, estará a cargo de la Dirección de Transparencia e Información Minera:

a) Garantizar la actualización permanente de los indicadores, informes y datos abiertos del SIACAM;

b) Publicar en el SIACAM informes mensuales sobre exportaciones mineras, balance comercial de los principales proyectos mineros y origen provincial de las exportaciones mineras, aplicando la metodología del Anexo I de la Resolución;

c) Publicar en el SIACAM informes mensuales sobre empleo minero y empleo por provincia, aplicando la metodología aplicando la metodología del Anexo II de la Resolución;

d) Publicar en el SIACAM informes mensuales sobre precios internacionales de los minerales más relevantes;

e) Publicar en el SIACAM informes especiales que profundicen en el análisis de aspectos específicos del sector minero;

f) Publicar la cartera de proyectos mineros de Argentina producida por la Dirección Nacional de Promoción y Economía Minera, aplicando la metodología de determinación del estado de evolución de los proyectos mineros aprobada por el CONSEJO FEDERAL DE MINERÍA (COFEMIN), aplicando la metodología del Anexo III de la Resolución; y

g) Todas aquellas funciones que le encomiende la SMN.

Asimismo, la Resolución faculta a la Dirección de Transparencia e Información Minera a dictar la normativa complementaria que resulte necesaria para llevar adelante las acciones que correspondan para la implementación, ejecución y control del ProNDSAM.

La Resolución señala que el gasto que demande la medida se atenderá de acuerdo a la disponibilidad presupuestaria, para el Ejercicio 2023, bajo el Programa 32 – “Formulación y Ejecución de la Política Geológico-Minera”.

Antecedentes

La Resolución es consecuencia de distintas medidas tomadas por la SMN en materia de transparencia. Particularmente, la Resolución considera:

(a) Decreto 50/2019: estableció los objetivos que tiene la SMN, dentro de los cuales se observa el de asistir al Ministerio de Economía en “… el diseño e implementación de las políticas mineras, en lo referido a la interacción con los inversores y las empresas del sector, y en todas las acciones destinadas a promover el desarrollo de la minería en el país”.

(b) Resolución 47/2020: estableció los objetivos estratégicos para el “Plan Estratégico para el Desarrollo Minero Argentino” para los próximos 30 años. Dentro de aquellos, se observa favorecer el acceso a la información vinculada a la actividad y la Política Minera Nacional, garantizando la gestión transparente del sector.

(c) Iniciativa EITI: Argentina forma parte de EITI desde 2019. Conforme al Informe de Progreso 2022, emitido en abril de 2023, Argentina recibió un puntaje de 73/100. Dentro del portal EITI Argentina, se observa el objetivo de facilitar el acceso a la información y la transparencia del sector extractivo.

(d) Resolución 89/2022: creó el SIACAM, el cual deberá informar de manera periódica sobre los aspectos económicos, geológicos, geográficos, sociales, sanitarios y ambientales de la actividad minera

(e) Decisión Administrativa N° 449/2023: delegó en la Dirección de Transparencia e Información Minera la responsabilidad de asistir a la Subsecretaría de Desarrollo Minero en la creación, consolidación y administración del Sistema Nacional Único de Información Minera, del Sistema de Transparencia Minera y del Sistema de Comunicación de la Minería, referidos a aspectos ambientales, económicos, sociales, legales, geológicos, catastrales de proyectos mineros y sus entornos territoriales.

Previo a la Resolución, la SMN brindaba informes y estudios sobre minería, sin establecer la metodología utilizada para dichas publicaciones. Anteriormente, la SMN, a través de su página web, publicaba:

(i) Informes semanales: en los mismos se realiza un seguimiento de las últimas novedades de los proyectos mineros argentinos y de la evolución de los precios internacionales de los principales commodities vinculados al sector.

(ii) Informes mensuales: informes sobre precios internacionales, exportaciones mineras y otras temáticas.

(iii) Archivo de estudios: repositorio de documentos realizados entre el 2016 - 2018.

(iv) Serie de estudios para el desarrollo minero: informes enfocados en la investigación del sector minero desde diversos ángulos. El objetivo de estos es aportar información y perspectivas a los debates en torno a la minería en Argentina y el mundo.

(v) Serie de estudios sobre mercados mineros: documentos que aportan análisis específicos vinculados a los distintos minerales de interés y al potencial geológico de Argentina.

(vi) Informes de comercio bilateral de minerales: informes enfocados en la investigación del comercio de minerales, entre Argentina y distintos países.

(vii) Catálogos de proyectos mineros: portfolios orientados a inversores. Recopilan información sobre los proyectos con mayor potencial exportador.

(viii) Serie de estudios estadísticos: documentos e informes sobre distintas variables.

(ix) Indicadores de género: Informes y estudios sobre indicadores en materia de equidad de género y brechas existentes en el sector minero.

Para más información o consultas sobre estos temas, contactate con: Marcos Moreno Hueyo y/o Dolores Reyes.

Fideicomiso Financiero “Total Assets II” por $1.000.070.978

Asesores legales de la transacción (deal counsel) en la emisión y colocación por oferta pública en la Argentina de Valores Fiduciarios por AR$ 1.000.070.978 por parte del Fideicomiso Financiero “Total Assets II”. Crédito Directo S.A. actuó como fiduciante y agente de cobro e información, TMF Trust Company (Argentina) S.A. actuó como fiduciario financiero, Banco de Servicios y Transacciones S.A. actuó como organizador y colocador, y Macro Securities S.A.U., Banco Supervielle S.A., Banco Patagonia S.A. y Banco de Valores S.A. actuaron como co-colocadores.

Emisión de Obligaciones Negociables por US$24.496.862 de Sociedades del Grupo Albanesi

Asesores legales de Generación Mediterránea S.A. y Central Térmica Roca S.A. en la co-emisión de las Obligaciones Negociables Clase XXIII por un valor nominal de US$9.164.613 con vencimiento el 20 de enero de 2026 a una tasa de interés fija del 9,50% nominal anual y las Obligaciones Negociables Clase XXIV por un valor nominal de US$15.332.249 con vencimiento el 20 de julio de 2025 a una tasa de interés fija del 5,00% nominal anual, co-emitidas en el marco de su Programa de Obligaciones Negociables Simples (no convertibles en acciones) por un valor nominal total de hasta US$1.000.000.000 (o su equivalente en otras monedas o unidades de medida o valor).

Asesores legales de Generación Mediterránea S.A. y Central Térmica Roca S.A. en la co-emisión de las Obligaciones Negociables Clase XXIII por un valor nominal de US$9.164.613 con vencimiento el 20 de enero de 2026 a una tasa de interés fija del 9,50% nominal anual y las Obligaciones Negociables Clase XXIV por un valor nominal de US$15.332.249 con vencimiento el 20 de julio de 2025 a una tasa de interés fija del 5,00% nominal anual, co-emitidas en el marco de su Programa de Obligaciones Negociables Simples (no convertibles en acciones) por un valor nominal total de hasta US$1.000.000.000 (o su equivalente en otras monedas o unidades de medida o valor).

SBS Trading S.A., Banco de Servicios y Transacciones S.A., Invertironline S.A.U., Balanz Capital Valores S.A.U., Nación Bursátil S.A., Bull Market Brokers S.A., Banco de la Provincia de Buenos Aires, Macro Securities S.A.U., Facimex Valores S.A., Banco Hipotecario S.A., BACS Banco de Crédito y Securitización S.A., Banco Supervielle S.A., GMA Capital S.A., Petrini Valores S.A., Allaria S.A., Becerra Bursátil S.A., Latin Securities S.A., Don Capital S.A., Cocos Capital S.A., Global Valores S.A. y Buenos Aires Valores S.A. actuaron como Agentes Colocadores de las Obligaciones Negociables Clase XXIII y las Obligaciones Negociables Clase XXIV. A su vez, SBS Capital S.A., y Banco de Servicios y Transacciones S.A. actuaron como Organizadores, y Banco de Servicios y Transacciones S.A. como Agente de Liquidación de las dos clases de Obligaciones Negociables.

Nueva licitación para generación de energía térmica: Convocatoria Abierta Nacional e Internacional “TerCONF”

El 27 de julio de 2023 se publicó la Resolución Nº 621/2023 de la Secretaría de Energía de la Nación (la “Resolución 621”) que da inicio a la Convocatoria Abierta Nacional e Internacional “TerCONF” (la “Convocatoria TerCONF”) con el fin de celebrar Contratos de Abastecimiento de Confiabilidad de Generación Térmica (“PPA”, por sus siglas en inglés Power Purchase Agreement) con la Compañía Administradora del Mercado Mayorista Eléctrico S.A. (“CAMMESA”).

Los adjudicatarios bajo la Convocatoria TerCONF suscribirán con CAMMESA un PPA a largo plazo, nominado en USD, cuya remuneración contempla un pago por disponibilidad de hasta USD 18.000 y pagos por energía suministrada.

Debajo efectuamos un análisis de los puntos salientes de la Convocatoria TerCONF.

1. Puntos relevantes de la Convocatoria TerCONF

1.1. Tipos de proyectos abarcados y renglones

A. Proyectos incluidos

Las ofertas podrán ser de cualquier tecnología de generación o cogeneración de energía eléctrica térmica, y podrán incluirse en los proyectos las obras asociadas de infraestructura de transmisión y/o combustibles, que permitan adicionar potencia confiable, instalando equipamiento nuevo o con menos de 15.000 horas de uso verificado.

B. Renglones que incluye la Convocatoria TerCONF

La Convocatoria TerCONF incluye dos renglones:

(i) Renglón 1 “Generación Térmica para confiabilidad y abastecimiento del SADI” (el “Renglón 1”)

El Renglón 1 está conformado por: (a) 1.0. Repotenciación - Aumento de potencia habilitada comercialmente de Ciclos; Combinados existentes; (b) 1.1. Mejora de confiabilidad de abastecimiento en áreas críticas; (c) 1.2. Mejora de eficiencia y de reserva regional; y (d) 1.3. Mejora de confiabilidad de abastecimiento del Mercado Eléctrico Mayorista (“MEM”).

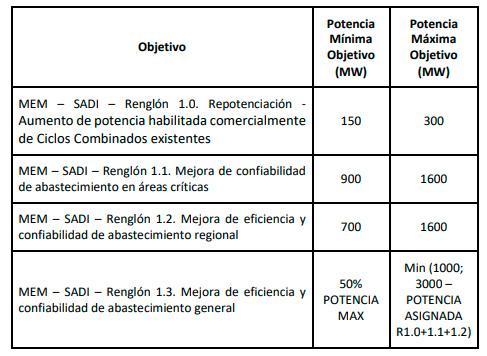

La potencia máxima requerida es de hasta 3000 MW, con un objetivo mínimo referencial de 2250 MW, según se indica a continuación:

Los proyectos del Renglón 1 deben ser a gas natural y tener capacidad para funcionamiento pleno en períodos fuera de invierno. Además, deben contar con instalaciones para combustible alternativo (gas oil y/o fuel oil) para al menos 120 horas a plena carga.

(ii) Renglón 2 “Generación Térmica para reemplazar, modernizar y eficientizar el parque de Tierra del Fuego” (el “Renglón 2”)

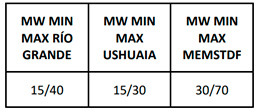

La potencia máxima requerida es de hasta 70 MW con un objetivo mínimo referencial de 30 MW. Asimismo, la unidad de generación para el despacho deberá ser menor a 15 MW. Este renglón tiene los siguientes mínimos/máximos:

Los proyectos del Renglón 2 en Tierra del Fuego serán solo a gas natural.

C. Potencia máxima y mínima:

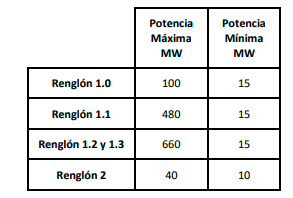

La potencia ofertada máxima y mínima es la siguiente:

D. Provisión de Combustible

El combustible (gas natural o líquido alternativo) será provisto por CAMMESA.

Los oferentes deberán indicar en su oferta el Consumo Específico Neto Comprometido (Heat Rate), cuyo neto máximo a comprometer para cualquier combustible es de 1750 kcal/kWh para el Renglón 1.0, 2350 kcal/kWh para el Renglón 1.1 y 1.3 y de 2100 kcal/kWh para el Renglón 1.2 y el Renglón 2. El consumo específico referencial que se utilizará para evaluar la incidencia del consumo comprometido será de 2000 kcal/kWh.

E. Pago de disponibilidad

El PPA contempla el pago de la potencia contratada en USD/MW-mes, con un límite de 18.000 USD/MW-mes, aplicando sobre este valor un factor de precio máximo para los diferentes renglones y condiciones. El factor para el Renglón 1.1 y 2 será igual 100%. El factor para el Renglón 1.2 y 1.3 será de 110%. El factor para el Renglón 1.0 será de 50%.

F. Prioridad de pago de los PPA

Los PPA tendrán la prioridad de pago que a la fecha de entrada en vigencia de la Resolución 621 tiene en el MEM el cubrimiento de los costos de combustibles para la generación de energía eléctrica. La misma prioridad tienen los PPA adjudicados bajo las Resoluciones Nº 21/2016 y 287/2017 de la ex Secretaría de Energía Eléctrica.

1.2. Criterios de Admisibilidad

A. Personas jurídicas capacitadas para ser oferentes

Podrán presentar oferta en forma individual o en forma conjunta la o las personas jurídicas constituidas en la República Argentina o en el exterior, Sociedades de Propósito Específico ("SPE"), U.T. y Fideicomisos.

Cada oferente podrá presentar una o más ofertas. En caso de presentar más de una oferta, el oferente deberá llevar contabilidad separada para cada una de ellas.

Al momento de la adjudicación, si el oferente optó por suscribir el PPA con una SPE, se deberá acreditar el perfeccionamiento sobre la propiedad de la SPE y la cesión y perfeccionamiento en cabeza de la SPE de los requerimientos técnicos aplicables.

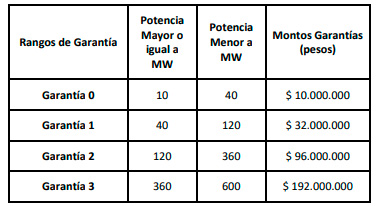

B. Garantía de Mantenimiento de Oferta

Los oferentes deberán suministrar una garantía de mantenimiento de oferta, de acuerdo con los montos que se indican a continuación:

C. Punto de Entrega

Los proyectos deberán identificar su Punto de Entrega (el “PDI”), el cual debe estar incluido en el Anexo 3, pero se permite solicitar la incorporación de un PDI no contemplado en dicho anexo, el cual será evaluado por la Secretaría de Energía y CAMMESA.

D. Documentación a presentar en la oferta

Se sigue un esquema de doble sobre -Sobres “A” y “B”-, con la propuesta técnica y económica, respectivamente.

Bajo el Sobre “A”, se deberá acreditar el inicio de los siguientes trámites: (a) la disponibilidad del inmueble, (b) uso del suelo, (c) agente del MEM, (d) acceso a la capacidad de transporte, y (e) habilitaciones ambientales.

Bajo el “Sobre B” se deberá incluir la oferta económica.

1.3. Aspectos principales del PPA

Se acompaña como Anexo de la Convocatoria TerCONF el modelo de PPA a suscribir por los eventuales adjudicatarios, cuyos aspectos principales son:

- Fecha objetivo para el COD: La fecha objetivo para alcanzar la habilitación comercial (“COD”, por sus siglas en inglés Commercial Operation Date), es: (a) Renglón 1.0, 1/1/2025; (b) Renglón 1.1 y Renglón 2, 1/10/2025; y (c) Renglón 1.2 y 1.3, 1/4/2026.

- Fecha límite para el COD: La fecha límite para alcanzar el COD es: (a) Renglón 1.0, 30/06/2027; (b) Renglón 1.1 y 2, 31/03/2028; y (c) Renglón 1.2 y 1.3, 30/09/2028.

- Fecha de inicio del plazo del PPA: Ocurrirá ante la ocurrencia de lo último entre (a) la fecha efectiva de COD o (b) seis (6) meses previos a la fecha objetivo para el COD.

- Fecha de finalización del plazo del PPA: El PPA finaliza es, para el Renglón 1.0, 31/12/2034; para los Renglones 1.1 y 2, 30/09/2040; y para los Renglones 1.2 y 1.3, 31/03/2041. De tal modo, el plazo estimado para PPAs bajo el Renglón 1.0 es de 10 años, mientras que para los PPAs de los restantes renglones, dicho plazo se extiende por 15 años.

- COD Parcial: Se permite alcanzar el COD parcial, con un esquema de remuneración reducido hasta que se obtenga el COD por la totalidad de la potencia comprometida.

- Fuerza Mayor: El PPA incluye un listado de eventos que no serán constitutivos de fuerza mayor, y se permite la rescisión del PPA por un evento de fuerza mayor extendido.

1.4. Otros aspectos

A. Esquema de pagos hasta la habilitación comercial

A diferencia de convocatorias anteriores, no se prevé una garantía de cumplimiento de la habilitación comercial, sino un esquema de pagos.

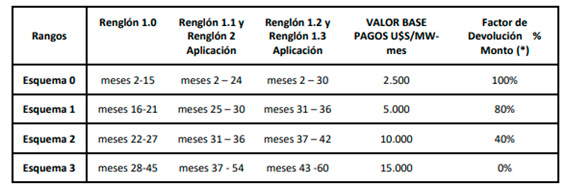

Quienes resulten adjudicatarios deberán acreditar los pagos según el siguiente esquema hasta el mes correspondiente a la fecha de habilitación comercial del proyecto:

- Dentro de los diez (10) días hábiles posteriores a la notificación de adjudicación de las ofertas adjudicadas deberán abonar 2.500 USD/MW. A tal pago se le deberá descontar el pago integrado en concepto de garantía de mantenimiento de oferta.

- Dentro de los siguientes diez (10) días hábiles del inicio de cada mes calendario posterior al del primer pago requerido, se continuará con un esquema de pagos por mes calendario con la siguiente secuencia, correspondiendo proporciones diferenciales de devolución de los montos integrados hasta la habilitación comercial:

El incumplimiento al pago de dichas sumas implicará la terminación del PPA.

El saldo de lo recaudado en tal concepto será remitido a la cuenta de apartamiento para la expansión del sistema de transporte, la cual será administrada por CAMMESA a través del Fideicomiso Obras de Transporte para el 23/24 Abastecimiento Eléctrico (FOTAE) (ver nuestro informe aquí).

B. Cronograma

Desde la publicación de la Convocatoria TerCONF y hasta el 29 de agosto de 2023 (de no mediar prórroga), se habilita la realización de consultas por parte de los eventuales interesados.

La fecha de presentación de ofertas está fijada para el 31 de agosto de 2023, mientras que la adjudicación de ofertas, para el 10 de octubre próximo. Finalmente, el 15 de octubre de 2023 se iniciaría el período de firma de los PPA.

Para información adicional, por favor contactar a Nicolás Eliaschev, Javier Constanzó, Daiana Perrone, María Eugenia Muñoz y/o Rocío Valdez.

Impuesto a las Ganancias / Nuevo Anticipo Extraordinario

Al igual que el año pasado, la AFIP creó un nuevo anticipo extraordinario del Impuesto a las Ganancias (“IG”) a cargo de las sociedades argentinas, mediante la Resolución General (AFIP) N°5391/2023, publicada en el Boletín Oficial en fecha 20 de julio del 2023.

El anticipo extraordinario tendrá las siguientes características:

• Los sujetos alcanzados serán aquellas empresas que, en la declaración jurada del período fiscal 2022 o 2023, según corresponda, cumplan con las siguientes condiciones:

- Hayan informado un resultado Impositivo -sin aplicar la deducción de los quebrantos impositivos de ejercicios anteriores conforme la Ley de Impuesto a las Ganancias- que sea igual o superior a $ 600.000.000, y

- no hayan determinado impuesto.

• Se encuentran excluidas las personas jurídicas que cuenten con un certificado de exención vigente.

• A los efectos de determinar el pago a cuenta extraordinario, se deberá considerar (i) la declaración jurada del período 2022, en el caso de los contribuyentes cuyo cierre de ejercicio operó entre agosto y diciembre de 2022 o (ii) la declaración jurada del período 2023, en el caso de contribuyentes que cerraron sus ejercicios entre enero y junio de 2023. El pago a cuenta será computable en el período fiscal siguiente al que se haya tomado como base de cálculo.

• El monto del anticipo se determinará aplicando el 15% sobre el Resultado Impositivo del período fiscal inmediato anterior a aquel al que corresponda imputar el pago a cuenta, sin considerar la deducción de los quebrantos impositivos de ejercicios anteriores.

• El pago a cuenta se abonará en 3 cuotas iguales y consecutivas, y la fecha del primer pago dependerá de la fecha de cierre de ejercicio de cada contribuyente.

• La norma agrega que no podrá aplicarse el mecanismo de compensación para la cancelación del anticipo y que los contribuyentes no podrán considerar el pago a cuenta extraordinario a efectos de reducir los anticipos ordinarios del IG.

Al igual que lo ocurrido en el período fiscal 2022, dentro del universo de contribuyentes alcanzados por el anticipo extraordinario, probablemente existirán situaciones en las cuales el ingreso del anticipo implicará el adelanto de un impuesto que en definitiva será inexistente, en la medida en que proyecten la determinación de un impuesto muy inferior al monto anticipado o incluso un resultado impositivo quebranto. Esta situación generará, inevitablemente, una importante distorsión económico-financiera, por el lapso que transcurrirá entre la fecha en la cual las empresas se ven obligadas a ingresar el anticipo y el momento en que podrán compensar efectivamente dicho pago a cuenta.

Sobre este punto, destacamos que recientemente la Cámara Nacional en lo Contencioso Administrativo Federal falló a favor de un contribuyente que discutía la aplicación, en su caso concreto, del anticipo extraordinario que rigió en el período fiscal 2022. Ello, toda vez que el Tribunal entendió que el pago del citado anticipo implicaba para el contribuyente ingresar sumas en exceso del IG proyectado correspondiente al ejercicio 2023. Asimismo, la Cámara tuvo en cuenta que la capacidad contributiva presumida por el fisco contrariaba la naturaleza jurídica y la finalidad propia de los pagos a cuenta regidos por el artículo 21 de la ley 11.683, máxime teniendo en cuenta que la misma AFIP había admitido la reducción de anticipos ordinarios a $0 (CNCAF, Sala IV, 30/05/2023, Expte. N° 888/2023, “C. C. S.A. c/ EN - AFIP - DGI - RESO 5248/22 s/ MEDIDA CAUTELAR (AUTÓNOMA).

Si bien existen antecedentes en los cuales la justicia no ha concedido las medidas cautelares solicitadas por los contribuyentes con respecto al anticipo extraordinario, en esos casos la interposición de la acción judicial de todas formas benefició a las empresas por la suspensión del pago del anticipo hasta tanto la acción judicial se encontrara resuelta. Asimismo, en mayoría de los casos las sociedades han logrado presentar la Declaración Jurada del IG sin que la AFIP reclame el pago del discutido anticipo, aunque no se descarta un eventual reclamo del fisco por los intereses resarcitorios correspondientes.

Por cualquier consulta respecto a los aspectos detallados en el presente documento, no dude contactarse con el Departamento de Impuestos y Aduana a tax@trsym.com a cargo de Gastón Miani.