Reglamentación del Capítulo III “Procedimiento Administrativo” del Título III “Reforma del Estado” de la Ley de Bases y Puntos de Partida para la Libertad de los Argentinos

El 5 de agosto de 2024 el Poder Ejecutivo Nacional (el “PEN”) publicó en el Boletín Oficial el Decreto 695/2024 (el “Decreto 695”), que reglamenta el Capítulo III “Procedimiento Administrativo” del Título II “Reforma del Estado” de la Ley N° 27.742 de Bases y Puntos de Partida para la Libertad de los Argentinos (la “Ley Bases”).

Entre otras novedades, la Ley Bases modificó la Ley 19.549 de Procedimiento Administrativo (“LNPA”).

El Decreto 695 reglamenta la Ley Bases en este aspecto e introduce, según el caso, modificaciones a la reglamentación existente contemplada en el Decreto 1759/1972 (t.o. 2017) (“RNLPA”), que se abordan seguidamente.

1. Trámite, notificaciones y consulta pública

El Decreto 695 amplía la definición de “parte interesada” a quienes invoquen o puedan ver afectado un interés jurídicamente tutelado.

Además, se incorpora al Decreto 695 el artículo 3 bis, que clarifica que los trámites en el marco de recursos, reclamos y demás impugnaciones bajo la LNPA y el RNLPA serán gratuitos, con exclusión de aquellos en los que, por normativa específica, se exija el pago de una tasa o suma de dinero por el desarrollo y organización de esa actividad estatal específica y concreta.

En lo referente al acceso a expedientes administrativos, se ratifica que la suspensión de plazos por solicitud de vista aplica inclusive a expedientes electrónicos. Asimismo, el usuario podrá consultar la última fecha de modificación, el estado del expediente, su ubicación actual y los documentos que se hayan vinculado.

Por otro lado, establece que las notificaciones mal practicadas carecerán de validez, debiendo ser realizada nuevamente. Para ello no aplicará un plazo ampliado para la interposición de recursos -de corresponder- dado que, según el Decreto 695, no ha habido, en rigor, notificación.

En cuanto al procedimiento de consulta pública, no será vinculante, salvo que una ley, un reglamento o el acto de convocatoria establezcan expresamente lo contrario.

2. Recursos administrativos

El Decreto 695 amplía los plazos para la interposición de recursos, de diez (10) a veinte (20) días hábiles administrativos para el recurso de reconsideración, y de quince (15) a treinta (30) días hábiles administrativos para el recurso jerárquico.

3. Silencio positivo

Bajo el Decreto 695, se instruye a la Jefatura de Gabinete de Ministros (la “Jefatura de Gabinete”) a que, dentro del plazo de quince (15) días desde su entrada en vigencia, apruebe el cronograma de implementación del silencio con sentido positivo, en el marco de procedimientos administrativos en los cuales tramite el otorgamiento de una autorización administrativa de conformidad con lo dispuesto por el artículo 31 de la Ley Bases.

El Decreto 695 indica que el silencio con sentido positivo a reglamentar por la Jefatura de Gabinete, en el marco de procedimientos administrativos en los cuales tramite el otorgamiento de una autorización administrativa, comenzará a regir de acuerdo con las fechas previstas en el cronograma y para los procedimientos que se inicien con posterioridad a las mismas. Sin embargo, el Decreto 695 aclara que los procedimientos administrativos regulados en normas especiales que contemplen la aplicación del silencio con efecto positivo continuarán rigiéndose por sus respectivas normas y mantendrán plena operatividad.

En este sentido, se incorpora el artículo 65 bis que establece que se entenderá por autorización administrativa al acto mediante el cual la administración habilita el ejercicio de un derecho preexistente del administrado una vez verificado el cumplimiento de las condiciones para su dictado. Ahora bien, quedan fuera de dicha calificación a los permisos, entendidos como los actos administrativos que excepcionalmente otorgan un derecho frente a una prohibición establecida por la normativa.

También se incorpora el artículo 65 quáter, que indica que, cumplido el plazo de sesenta (60) días, o el que la normativa específica establezca, así como las condiciones previstas reglamentaria o normativamente para el otorgamiento de la autorización administrativa, se configurará el silencio con sentido positivo. El interesado podrá tramitar la inscripción registral, emisión del certificado o autorización correspondiente, la que será otorgada en un plazo no mayor a quince (15) días. En ningún caso el acto de autorización podrá implicar excepciones o incumplimientos sobre las condiciones previstas reglamentaria o normativamente, las que serán fiscalizadas y auditadas por las autoridades competentes.

El nuevo artículo 65 quinqués determina que el silencio con sentido positivo en los términos del inciso b) del artículo 10 de la LPA no resultará aplicable a los supuestos específicos que determine el PEN, previa solicitud de la Jefatura de Gabinete, con informe fundado de las áreas competentes.

***

Para información adicional, por favor contactar a Nicolás Eliaschev y/o Javier Constanzó.

Decreto (PEN) N°608/2024: Reglamentación de la Ley N°27.743 - "Medidas Fiscales Paliativas y Relevantes"

El día 12 de julio de 2024 se publicó en el Boletín Oficial el Decreto (PEN) N°608/2024 que reglamenta la Ley N°27.743- Medidas Fiscales Paliativas y Relevantes. Se destaca que aún se encuentra pendiente el dictado de la reglamentación por parte de la Administración Federal de Ingresos Públicos (“AFIP”), que brindará mayores precisiones y aclaraciones sobre la aplicación práctica de la Ley N°27.743.

A continuación, sintetizamos los aspectos más relevantes que establece dicho Decreto:

Régimen de Regularización Excepcional de Obligaciones Tributarias, Aduaneras y de Seguridad Social (moratoria)

- Extinción de acciones penales: La cancelación de las obligaciones incluidas en el Régimen producirá la extinción de la acción penal (en la medida en que no exista sentencia firme a la fecha de cancelación) de todos los partícipes que posean imputaciones vinculadas a las obligaciones tributarias incluidas o que hubieran sido canceladas con anterioridad.

- Financiación: La tasa de interés de los planes de pago comprendidos en dicho régimen se establecerá en base a la tasa fijada por el Banco Nación para descuentos comerciales, la que se actualizará trimestralmente hasta el 31 de diciembre de 2025 y, luego, semestralmente.

Régimen de Regularización de Activos (blanqueo)

- Responsable de sujetos no residentes: Los sujetos que hayan perdido la residencia argentina al 31-12-2023 que quieran adherirse al Régimen de Regularización de Activos, deberán designar un responsable de cumplimiento de la deuda ajena a los efectos de cumplir con todas las obligaciones del régimen.

- Tipo de cambio a utilizar para el cálculo de la base imponible:

- Para convertir los valores expresados o medidos en pesos argentinos a dólares estadounidenses: AR$1.000.-

- Para convertir los valores expresados o medidos en otra moneda extranjera que no sea dólares estadounidenses: deberá considerarse la tabla publicada por la AFIP a los fines de las valuaciones para la presentación y determinación del Impuesto sobre los Bienes Personales (“IBP”) del período fiscal 2023 de las diferentes monedas (tipo de cambio comprador). - Criptomonedas, criptoactivos y demás activos virtuales: estos bienes se considerarán en el país en la medida en que se hubieren encontrado en custodia y/o administración, a la fecha de regularización, de un Proveedor de Servicios de Activos Virtuales que esté inscripto ante la Comisión Nacional de Valores. Cuando dichos activos no se encuentren bajo custodia y/o administración de una entidad habilitada a tales efectos, ya sea del país o de una jurisdicción o país extranjero no identificado por el GAFI como de Alto Riesgo o Bajo Monitoreo Intensificado, sólo podrán ingresar al Régimen si, antes de la fecha límite prevista para la manifestación de adhesión de la etapa 1, son transferidos a entidades que cumplan tales requisitos, en cuyo caso tendrán que mantenerse allí depositados hasta esa fecha.

A efectos de su valuación, deberá considerarse su valor de mercado al 31 de diciembre de 2023 o su valor de adquisición, el que fuera mayor, convertido al Tipo de Cambio de Regularización, en ambos casos, de corresponder. - Impuesto especial: Los montos a ingresar como Impuesto Especial de Regularización deberán ser calculados e ingresados en dólares estadounidenses, salvo que se trate de sujetos que hubieran exteriorizado exclusivamente ciertos bienes del país, que estén valuados en moneda nacional, caso en el cual el impuesto deberá ser ingresado en pesos.

- Beneficios: Recordamos que los beneficios son: (i) la extinción de toda acción civil o penal que pudiera corresponder por el incumplimiento de obligaciones vinculadas con los activos regularizados procederá a pedido de parte interesada mediante la presentación ante el juzgado interviniente de la documentación que acredite el acogimiento al Régimen de Regularización de Activos. (ii) liberación de pago de todos los impuestos que hubiesen correspondido con sus accesorios; (iii) no sujeción a la presunción de incremento patrimonial no justificado.

- Bienes o tenencias no exteriorizados: En caso de que AFIP detecte bienes o tenencias no exteriorizados en el Régimen, se aplicará el siguiente procedimiento:

- Si el valor de dichos bienes es menor al 10% del valor total de los bienes exteriorizados, su detección no provocará el decaimiento de los beneficios mencionados sobre los bienes exteriorizados, y la AFIP determinará de oficio los impuestos omitidos, sus accesorios y sanciones.

- Si el valor de dichos bienes supera el monto establecido en el punto anterior, esto provocará el decaimiento de los beneficios, y la AFIP determinará de oficio los impuestos omitidos, sus accesorios y sanciones.

Se entiende por detección al conocimiento sobre la existencia de los bienes o tenencia no declarados y de su titularidad al que arribare la AFIP mediante cualquier actividad que lleve a cabo en ejercicio de sus facultades de verificación y/o fiscalización. - Impuesto sobre los Débitos y Créditos en cuentas bancarias (“IDC”): se exime del IDC a las cuentas abiertas con el fin de ser utilizadas, de forma exclusiva, para exteriorizar las tenencias en moneda nacional y/o extranjera en efectivo.

Régimen especial del ingreso del IBP (“REIBP”)

- Sujetos y bienes alcanzados: las personas humanas y sucesiones indivisas residentes en Argentina al 31/12/2023 podrán optar por adherir al REIBP por los bienes que no hubiesen regularizado en el Régimen de Regularización de Activos (blanqueo), en la media en que la liquidación del IBP correspondiente al periodo fiscal 2023, si no se hubiesen adherido al REIBP, arrojara impuesto determinado. Quienes opten por adherir al REIBP por los bienes que no hubieran regularizado en el blanqueo, también deberán hacerlo por los bienes que regularicen. Quienes decidan no optar por la adhesión al REIBP por los bienes que no hubieran regularizado, no podrán adherir por los bienes que regularicen.

- Desistimiento voluntario: Si el contribuyente realizó un pago inicial inferior al 75% y opta por renunciar al REIBP, podrá acreditar dicho pago contra otros impuestos.

Impuesto a los Bienes Personales

- Beneficio a contribuyente cumplidores: Los contribuyentes cumplidores, en los términos de la Ley N°27.743, tributarán en los períodos fiscales 2023, 2024 y 2025 a la alícuota del 0,375%.

***

Para información adicional, por favor contactar a Gastón Miani y/o Leonel Zanotto.

Ley Bases: entrada en vigencia de la reforma laboral

Hoy se publicó en el Boletín Oficial la Ley de Bases y Puntos de Partida para la Libertad de los Argentinos (Nro. 27.742).

Si bien la ley entrará en vigencia mañana, 9 de julio de 2024, en lo que respecta puntualmente a la normativa laboral contenida en la ley, varias de sus disposiciones dependerán de su reglamentación o bien de la negociación colectiva para tornarse operativas.

A continuación enumeramos los aspectos de la ley que comenzarán a aplicarse a partir de mañana y cuáles deberán todavía esperar reglamentación o negociación colectiva:

Temas pendientes de reglamentación o negociación colectiva

- Nuevo mecanismo de registración laboral y de confección de recibos de sueldo

- Regularización de empleo

- Nueva plataforma online para denuncias sobre registración irregular

- Ampliación del período de prueba a 8 o 12 meses

- Creación del fondo de cese para el pago de indemnizaciones por despido

- Esquema de sistema privado de seguro o autoseguro

- Régimen de trabajadores independientes con colaboradores

Temas de aplicación y vigencia inmediata (9/7/2024)

- Validez del registro del contrato de trabajo por parte del proveedor de mano de obra

- Exclusión de los contratos de servicios del ámbito de aplicación de la LCT

- No aplicación de la presunción de la existencia de contratos de trabajo a los trabajadores autónomos que emiten facturas

- Aplicación del nuevo lapso de 6 meses del período de prueba para quienes sean contratados a partir del 9/7/2024

- Reducción a 10 días del período preparto, a opción de la mujer embarazada

- Justa causa de despido en caso de obstrucción, bloqueos o daños en el marco de medidas de fuerza

- Agravamiento indemnizatorio en caso de despido discriminatorio

- Eliminación de multas y agravamientos indemnizatorios, según el caso específico

***

Para información adicional, por favor contactar a Federico Basile.

Ley de Medidas Fiscales Paliativas y Relevantes

El día 28 de junio de 2024 la Cámara de Diputados de la Nación finalmente sancionó la Ley de “Medidas fiscales Paliativas y Relevantes” (el “Paquete Fiscal”), rechazando las modificaciones introducidas por el Senado en materia de Impuesto a las Ganancias (4ta. Categoría) e Impuesto Sobre los Bienes Personales.

A continuación, sintetizamos los aspectos más relevantes de cómo quedó finalmente aprobado el Paquete Fiscal:

Régimen de Regularización Excepcional de Obligaciones Tributarias, Aduaneras y de Seguridad Social

- Obligaciones alcanzadas: aplica para obligaciones impositivas, aduaneras y de la Seguridad Social (con algunas exclusiones) vencidas al 31 de marzo de 2024, inclusive, y por las infracciones cometidas hasta dicha fecha, relacionadas o no con aquellas obligaciones.

- Condonación de Intereses resarcitorios y punitorios: se establece el siguiente esquema de condonación de intereses resarcitorios y punitorios: a) condonación del 70% si el pago es al contado o en un plan de facilidades de pagos de hasta 3 cuotas mensuales y la adhesión es dentro de los primeros 30 días corridos desde la fecha de entrada en vigencia de la reglamentación que dicte la AFIP; b) condonación del 60% si el pago es al contado o en un plan de pagos de hasta 3 cuotas mensuales y la adhesión es a partir de los 31 días corridos y hasta los 60 días corridos; c) condonación del 50% si el pago es al contado o en un plan de pagos de hasta 3 cuotas mensuales y la adhesión es a partir de los 61 días corridos y hasta los 90 días corridos; d) condonación del 40% si la totalidad de la deuda se regulariza a través de un plan de facilidades de pagos y la adhesión dentro de los primeros 90 días corridos; e) condonación del 20% si la totalidad de la deuda se regulariza a través de un plan de facilidades de pagos y la adhesión es a partir de los 91 días corridos.

- Financiación: Para los supuestos d) y e) mencionados en el párrafo anterior, se establece que: (i) las personas humanas deberán ingresar un pago a cuenta del 20% de la deuda y podrán pagar el saldo de deuda resultante hasta en 60 cuotas mensuales; (ii) las Micro y Pequeñas Empresas deberán ingresar un pago a cuenta del 15% de la deuda y podrán pagar el saldo hasta en 84 cuotas mensuales; (iii) las Medianas Empresas deberán ingresar un pago a cuenta del 20% de la deuda y podrán pagar el saldo hasta en 48 cuotas mensuales; (iv) el resto de los contribuyentes deberán ingresar un pago a cuenta del 25% de la deuda y podrán cancelar el saldo restante en hasta 36 cuotas mensuales. En todos los casos la reglamentación fijará un interés de financiación calculado en base a la tasa fijada por el Banco de la Nación Argentina para descuentos comerciales.

- Otros beneficios: se prevé la condonación del 100% de las multas y la extinción de la acción penal.

Régimen de Regularización de Activos

- Sujetos alcanzados: (i) las personas humanas, sucesiones indivisas y sociedades que, al 31 de diciembre de 2023, sean considerados residentes fiscales argentinos, estén o no inscriptas como contribuyentes ante la AFIP; (ii) las personas humanas que hubieran sido residentes fiscales en Argentina antes del 31 de diciembre de 2023 y que, a dicha fecha, hubieran perdido tal condición. De ejercerse esta opción, adquieren nuevamente la residencia tributaria en el país a partir del 1° de enero de 2024.

- Plazo de adhesión: se extenderá hasta el 30 de abril de 2025. El Poder Ejecutivo podrá prorrogar dicho plazo hasta el 31 de julio de 2025.

- Activos alcanzados: Se podrán exteriorizar bienes en el país y en el exterior, entre otros: moneda nacional y extranjera, bienes muebles e inmuebles, títulos y acciones, créditos y derechos, criptomonedas (solo como bienes en el país), que fueran de propiedad del contribuyente o que se encontraran en su posesión, tenencia o guarda al 31 de diciembre de 2023.

- Impuesto especial: El impuesto será del 5%, 10% o del 15%, en función del momento en que se realice la presentación de la declaración jurada y el pago.

- Blanqueo sin impuesto especial: se establece el blanqueo de hasta USD 100.000 sin ninguna penalidad. En casos de blanqueo por un monto superior, si permanecen los fondos en una cuenta especial hasta el 31 de diciembre de 2025, tampoco se aplica penalidad. Los fondos depositados en la cuenta especial pueden ser invertidos en determinados instrumentos financieros que fije la reglamentación.

- Beneficios: (i) extinción de toda acción civil o penal que pudiera corresponder por el incumplimiento de obligaciones vinculadas con los activos regularizados; (ii) liberación de pago de todos los impuestos que hubiesen correspondido con sus accesorios; (iii) no sujeción a la presunción de incremento patrimonial no justificado.

Impuesto sobre los Bienes Personales (“IBP”)

Régimen Especial de Ingreso del IBP: se establece un régimen opcional y voluntario de pago anticipado de IBP con las siguientes características:

- Sujetos alcanzados: (i) las personas humanas y sucesiones indivisas que, al 31 de diciembre de 2023, sean considerados residentes fiscales argentinos; (ii) las personas humanas, al 31 de diciembre de 2023, no sean consideradas residentes fiscales, pero que hubieran sido residentes fiscales antes de esa fecha. De ejercerse esta opción, adquieren nuevamente la residencia tributaria en el país.

- Plazo de adhesión: hasta el 31 de julio de 2024, aunque puede extenderse hasta el 30 de septiembre de 2024.

- Períodos alcanzados: 2023 a 2027, en forma unificada (o 2024 a 2027 para aquellos contribuyentes que se hayan adherido al Régimen de Regularización de Activos).

- Mecanismo de cálculo: se determina la base imponible del IBP considerando los bienes del contribuyente al 31 de diciembre de 2023, con ciertas particularidades. Luego, se multiplica por 5.

- Alícuotas: se aplican las siguientes alícuotas: (i) personas humanas y sucesiones indivisas: 0,45%; (ii) contribuyentes que hayan regularizado bienes bajo el Régimen de Regularización de Activos: 0,50%. A partir del 2028, la alícuota máxima será del 0,25%.

- Pago inicial: los contribuyentes que se adhieran al Régimen deben realizar un pago inicial de al menos el 75% del total del IBP determinado conforme las reglas del Régimen.

- Beneficios: (i) exclusión del pago del IBP y de todo otro impuesto patrimonial para los períodos fiscales 2023 a 2027 (o 2024 a 2027); y (ii) estabilidad fiscal hasta el año 2038 para los sujetos adheridos al Régimen respecto de aquellos impuestos

Ley de IBP:

- Se establecen modificaciones para el período fiscal 2023.

- Se modifica el mínimo no imponible del IBP: $100.000.000 (o $350.000.000, tratándose de inmuebles destinados a casa-habitación).

- Se unifican las alícuotas del IBP para bienes radicados en el país y en el exterior, quedando de la siguiente manera:

- Período fiscal 2023: de 0,50% a 1,50%.

- Período fiscal 2024: de 0,50% a 1,25%.

- Período fiscal 2025: de 0,50% a 1%.

- Período fiscal 2026: de 0,50% a 0,75%.

- Período fiscal 2027: alícuota única de 0,25%.

- Se establecen beneficios para los contribuyentes cumplidores:

- Para calificar como contribuyente cumplidor, el contribuyente (i) no deberá haber regularizado bienes bajo el Régimen de Regularización de Activos; y (ii) deberá haber presentado en tiempo y forma las DDJJ del IBP relativas a los períodos fiscales 2020 a 2022, inclusive, y haber cancelado en su totalidad, antes del 31 de diciembre de 2023, el saldo a favor del Fisco resultante en cada una de esas DDJJ.

- Los contribuyentes cumplidores tendrán una reducción de la alícuota del IBP de 0,50% de las alícuotas previstas para los períodos fiscales 2023 a 2025.

Impuesto a las Ganancias (“IG”)

- Se deroga el impuesto cedular aplicable a los empleados en relación de dependencia, sistema de determinación del IG que establecía la deducción especial y única equivalente a 180 Salarios Mínimos Vitales y Móviles anuales.

- En su reemplazo, el Paquete Fiscal crea el “Impuesto a los Ingresos Personales”.

- El paquete fiscal deroga ciertas exenciones, deducciones y beneficios aplicables a los empleados en relación de dependencia (entre otros, se derogan las exenciones al sueldo anual complementario, a las horas extras y al bono por productividad; las deducciones de gastos de movilidad y viáticos; y las exclusiones de ropa de trabajo y jardín materno infantil).

- Se reestablecen las deducciones personales (ganancias no imponibles, cargas de familia y deducción especial).

- Se actualizan los mínimos no imponibles, las escalas y los montos de las deducciones personales.

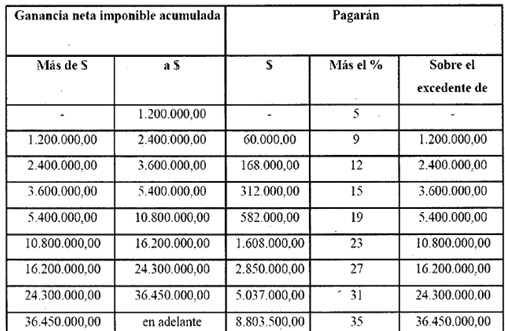

- El Paquete Fiscal establece la siguiente escala para ganancias de la 4ta categoría:

- Se dispone la actualización semestral de las escalas por IPC a partir del período fiscal 2025, en enero y julio de cada año.

- Se prevé una actualización excepcional en septiembre del 2024, por el trimestre de junio a agosto, por lo que los montos correspondientes al primer semestre del corriente año no se actualiza.

- Se faculta al Poder Ejecutivo Nacional a elevar las deducciones excepcionalmente durante el 2024.

Otras modificaciones

- Se actualizan los topes de facturación de las diferentes categorías del Régimen Simplificado para Pequeños Contribuyentes. Se autoriza al Poder Ejecutivo Nacional a incrementar dichos topes durante el período fiscal 2024.

- Se elimina el Impuesto a la Transferencia de Inmuebles (“ITI”).

- Se crea un régimen de transparencia fiscal al consumidor, que dispone que cuando un sujeto responsable inscripto en el Impuesto al Valor Agregado (“IVA”) realice ventas, locaciones o prestaciones de servicios gravados a consumidores finales, deberá discriminar el IVA en la factura.

***

Para información adicional, por favor contactar a Gastón Miani y/o Leonel Zanotto.

Ley Bases: Reforma laboral

1. Promoción del empleo registrado

Los empleadores del sector privado podrán regularizar, dentro de los noventa (90) días de dictada la reglamentación, las relaciones laborales que no se encuentren registradas o lo estuvieran de manera deficiente o parcial (remuneración inferior o fecha de ingreso posterior a la real).

La reglamentación de la ley definirá con precisión los efectos de esta regularización, que en principio comprenderá: (i) la extinción de la acción penal en trámite y la condonación de multas por infracciones; (ii) la baja del registro de empleadores con sanciones laborales (“REPSAL”); (iii) la condonación de deudas de aportes y contribuciones (salvo obra social) en no menos del setenta por ciento (70%) del total; incluyendo aquellas que se encuentren controvertidas en sede judicial.

Los trabajadores cuyos contratos se hubieren regularizado en el marco de la Ley y su reglamentación, tendrán derecho a computar, sólo a los efectos del pago de la Prestación Básica Universal (“PBU”) y para el beneficio de la Prestación por Desempleo, hasta sesenta (60) meses de servicios con aportes, calculados sobre el monto del salario mínimo, vital y móvil.

2. Modernización laboral

2.1. Derogación de multas por registro irregular del contrato de trabajo

La Ley de “Bases y Puntos de Partida para la Libertad de los Argentinos” (la “Ley Bases”) deroga todas las disposiciones de la Ley Nacional de Empleo 24.013 que fijaban multas por falta de registro o registro deficiente de la relación laboral. También queda derogada la Ley 25.323, que imponía multas por registración irregular (artículo 1) y por falta de pago de las indemnizaciones por despido sin causa (artículo 2).

2.2. Eliminación de multas por falta de entrega de certificados de trabajo y de ingreso de aportes

A través de la derogación de los artículos 43 a 48 de la Ley 25.345, desaparecen las multas relativas a la falta de entrega de los certificados de servicios y remuneraciones (artículo 80 de la Ley de Contrato de Trabajo (“LCT”) y la omisión del ingreso de los aportes retenidos al trabajador (artículo 132 bis de la LCT).

2.3. Registro del contrato de trabajo

Regirá un nuevo mecanismo de registro de la relación laboral, a ser definido por la reglamentación, que deberá ser simple y electrónico. También existirá un mecanismo sencillo para la confección de los recibos de sueldo y se preverá, para las empresas de hasta doce (12) trabajadores, una contribución unificada.

2.4. Contratistas e intermediarios

Se establece la plena validez del registro efectuado por el empleador originario en los vínculos con contratistas y empresas proveedoras de personal. En el mismo sentido, a mérito de la modificación del artículo 29 de la LCT, los trabajadores contratados por terceros para asignarlos a las empresas serán considerados empleados directos de aquellos que registren el vínculo, desapareciendo de esta manera el riesgo del reclamo de registración irregular respecto de trabajadores asignados a las empresas por terceros contratistas.

2.5. Deficiencia registral

El trabajador podrá denunciar la falta o deficiencia de registro ante la AFIP, a través del medio electrónico que la autoridad ofrecerá a tales efectos. En caso de que tal deficiencia fuese consagrada en sede judicial, el Juez informará los antecedentes a la AFIP, la que determinará la deuda pertinente en materia de aportes y contribuciones de la seguridad social. Esta deuda descontará los aportes ingresados por el trabajador en la calidad de autónomo.

2.6. Ámbito de aplicación de la LCT

Quedan excluidos del ámbito de aplicación de la LCT, los contratos de obra, servicios y agencia (entre otros) regulados por el CCyC.

2.7. Presunción de contrato de trabajo. Contratos civiles

Los contratos de locación de obra o de servicios profesionales u oficios que verifiquen de parte del prestador la emisión de recibos o facturas oficiales, no ingresan dentro de la presunción relativa a la existencia de un contrato de trabajo cuando se trata de prestaciones de personas físicas. Este entendimiento se extiende a la Seguridad Social.

2.8. Período de prueba

El período de prueba (artículo 92 bis de la LCT) será de seis (6) meses. Este plazo podrá ampliarse a ocho (8) meses por acuerdo colectivo en empresas de seis (6) a cien (100) trabajadores, y a doce (12) meses en empresas que exhiban una nómina no superior a cinco (5) trabajadores. Estas previsiones serán también de aplicación al régimen nacional de trabajo agrario.

2.9. Protección del embarazo

Se mantiene la prohibición para la mujer embarazada, de trabajar durante los cuarenta y cinco (45) días anteriores y posteriores al parto, aunque a mérito de la reforma se concede a aquélla la opción de reducir a diez (10) días la licencia preparto, acumulando el lapso remanente al período posparto.

2.10. Justa causa de despido

La ley modifica el artículo 242 de la LCT, incluyendo expresamente como causas de despido o injuria laboral, las siguientes: (i) participación activa en bloqueos o tomas de establecimiento; (ii) cuando a tenor de la participación en huelgas, (a) se afecte la libertad de trabajo de quienes no participan de las medidas de fuerza; (b) se impida u obstruya el ingreso de personas o cosas al establecimiento; (c) se ocasionen daños en personas o cosas de la empresa o de terceros. Antes de producir el despido como derivación de estos incumplimientos, el empleador debe intimar al trabajador a deponer su actitud (excepto el escenario de daños a las personas o cosas).

2.11. Indemnización especial por despido discriminatorio

Los jueces podrán incrementar la indemnización por antigüedad entre el cincuenta por ciento (50%) y el cien por ciento (100%) (según la gravedad del acto discriminatorio) en los supuestos de que el trabajador acredite en juicio que su despido estuvo motivado en razones de etnia, raza, nacionalidad, sexo, identidad de género, orientación sexual, religión, ideología u opinión política o gremial. Sin perjuicio del planteo de discriminación, el trabajador no tendrá derecho a reclamar su reinstalación porque el despido, aun discriminatorio, producirá en todos los casos la extinción definitiva de la relación laboral.

2.12. Fondo de cese

En el marco de la negociación colectiva, las partes podrán reemplazar el esquema indemnizatorio actual por un “fondo o sistema de cese laboral”, cuyas características deberá definir la reglamentación. Por otra parte, los empleadores podrán optar por contratar un sistema privado de capitalización (o bien auto-asegurarse) para solventar el costo de la indemnización por antigüedad prevista en la ley o para el pago de una eventual gratificación convenida en el marco de un acuerdo de rescisión (artículo 241 de la LCT).

2.13. Trabajador independiente con colaboradores

La Ley Bases incorpora una nueva categoría de trabajadores independientes, previendo que un trabajador autónomo podrá valerse de hasta tres (3) trabajadores independientes para llevar adelante un emprendimiento productivo, acogiéndose a un régimen especial que reglamentará el Poder Ejecutivo Nacional. No existirá relación de dependencia entre la persona contratante y tales colaboradores, salvo que en la realidad del vínculo se visualicen las notas de subordinación que caracterizan a toda relación de dependencia. No obstante su exclusión del régimen de empleo privado, los trabajadores independientes ingresarán, en las condiciones que defina la reglamentación, al régimen de Seguridad Social, de Obras Sociales y de Riesgos del Trabajo.

***

Para información adicional, por favor contactar a Federico Basile.

Ley Bases: Modificaciones a la Ley de Procedimiento Administrativo

1. Ámbito de Aplicación

La Ley Bases clarifica que la Ley de Procedimiento Administrativo 19.549 (“LNPA”) será de aplicación directa a la Administración pública nacional centralizada y descentralizada, los órganos del Poder Legislativo, del Poder Judicial y del Ministerio Público de la Nación (cuando ejerzan funciones materialmente administrativas), y de forma supletoria a los entes públicos no estatales, a las personas de derecho público no estatales, a personas privadas, cuando ejerzan potestades públicas otorgadas por leyes nacionales, y a los organismos militares y de defensa y seguridad.

Se excluye de la aplicación de la LNPA a las Empresas del Estado, las Sociedades del Estado, las Sociedades Anónimas con Participación Estatal Mayoritaria, las Sociedades de Economía Mixta y todas aquellas otras sociedades y demás organizaciones empresariales donde el Estado nacional tenga, directa o indirectamente, participación total o mayoritaria, en el capital o en la formación de las decisiones societarias. Éstas, junto con el Banco de la Nación Argentina, se regirán en sus relaciones con terceros por el derecho privado.

2. Nuevos Principios del Procedimiento Administrativo

Entre otros nuevos principios del procedimiento administrativo, se introduce el principio de eficiencia burocrática, en virtud del cual los interesados no estarán obligados a aportar documentos que hayan sido elaborados por la Administración centralizada o descentralizada, siempre que el interesado haya expresado su consentimiento a que sean consultados o recabados.

3. Plazos

En cuanto a plazos, se establece:

-

- Un plazo máximo de cinco (5) días hábiles administrativos para elevar el expediente en caso de interposición de recursos que deban ser resueltos por un órgano superior del que dictó el acto. Tal plazo, en rigor, ya se encontraba previsto en el Reglamento de Procedimientos Administrativos aprobado por el Decreto 1759/1972 (t.o. 2017), respecto a los recursos de reconsideración y jerárquico;

- Un plazo automático de dos (2) días hábiles administrativos posteriores a la notificación en caso de que, solicitada una prórroga, la denegatoria no se efectuare por lo menos con dos (2) días hábiles administrativos de antelación al vencimiento del plazo original;

- Un plazo supletorio de hasta sesenta (60) días hábiles administrativos para el dictado de una resolución por el respectivo órgano;

- Un plazo no inferior a treinta (30) días hábiles administrativos contados desde la notificación válida del acto, para la interposición de recursos susceptibles de agotar la vía administrativa; y

- La ampliación del plazo de caducidad para el ejercicio de la acción impugnatoria, de noventa (90) días hábiles judiciales a ciento ochenta (180) días hábiles judiciales.

4. Interrupción de plazos

La nueva redacción aclara que la interposición de reclamos o recursos administrativos interrumpe el curso de todos los plazos legales y reglamentarios aplicables, inclusive los relativos a la caducidad y prescripción, aunque aquéllos hubieren sido mal calificados, adolezcan de defectos formales insustanciales o fueren deducidos ante órgano incompetente. Además, se aclara que los efectos interruptivos permanecerán hasta que adquieran firmeza en sede administrativa, según corresponda. Previamente, existía una discusión acerca del carácter suspensivo o interruptivo de aquellos, tema que queda zanjado con la Ley Bases.

5. Silencio

Se determina que vencido el plazo de sesenta (60) días para resolver, el interesado podrá dar por configurado el silencio negativo de la Administración, eliminando la necesidad de presentar pronto despacho y aguardar otros treinta (30) días para tener por configurado el silencio. Además, cuando una norma exija una autorización u otra conformidad se estipula un silencio positivo al vencimiento del plazo previsto para resolver, aunque tal disposición no será aplicable a materias de salud pública, medio ambiente, prestación de servicios públicos o derechos sobre bienes del dominio público.

6. Plazo de Prescripción

Se incorpora para la Administración Pública Nacional el plazo de prescripción para solicitar la declaración judicial de nulidad de un acto administrativo de alcance particular, sea por vía de acción o reconvención, que será de diez (10) años en caso de nulidad absoluta y de dos (2) años en caso de nulidad relativa, desde notificado el acto.

7. Potestad Revocatoria

Se limita el ejercicio de la potestad revocatoria de la Administración Pública Nacional, al establecerse que:

-

- Respecto a los actos de nulidad relativa, sólo serán anulables en sede judicial;

- Respecto a los actos de nulidad absoluta, será revocable en sede judicial si hubiere generado derechos subjetivos que se estén cumpliendo o se hubiere cumplido totalmente su objeto. No podrán suspenderse en sede administrativa cuando no se admita la revocación en dicha sede;

- Es procedente la revocación de actos de nulidad absoluta si se acreditare dolo o si el acto fuere precario;

- La revocación por oportunidad mérito y conveniencia sólo es ejercitable en los supuestos previstos por ley, y la indemnización resultante podrá abarcar el lucro cesante debidamente acreditado; y

- Los actos administrativos de alcance general sólo son revocables vía su derogación, y sin perjuicio de los derechos adquiridos que pudieran haber nacido y lo que corresponda en materia indemnizatoria.

8. Reclamo Administrativo Previo

En materia de reclamo administrativo previo, se aclara que la interposición del pronto despacho vencidos los noventa (90) días hábiles administrativos para la resolución del reclamo, será optativa. Además, la redacción aclara que no será aplicable el plazo de caducidad, sino que deberá atenerse a los correspondientes plazos de prescripción. Finalmente, se amplía el plazo de caducidad a ciento ochenta (180) días hábiles judiciales.

Por otra parte, se establece que será innecesario el reclamo administrativo previo cuando: (i) se reclamare daños y perjuicios por responsabilidad contractual o extracontractual del Estado, o se intentare una acción de desalojo contra él o una acción que no tramite por vía ordinaria, y (ii) se tratare de repetir lo pagado al Estado en virtud de una ejecución o de repetir un gravamen pagado indebidamente.

Similarmente a la redacción anterior de la LNPA previo al dictado de la Ley 25.344, tampoco será exigible el reclamo administrativo previo si mediare una clara conducta del Estado que haga presumir la ineficacia cierta del procedimiento, transformando el reclamo previo en un ritualismo inútil.

***

Para información adicional, por favor contactar a Nicolás Eliaschev y/o Javier Constanzó.

Ley Bases: Energía Eléctrica

1. Delegación

Se faculta al PEN por el plazo de un (1) año, a adecuar el marco regulatorio de la energía Eléctrica, comprendido principalmente por las Leyes 15.336 y 24.065, con el propósito de garantizar:

-

- El libre comercio internacional de energía eléctrica;

- La libre comercialización, competencia y ampliación de los mercados de energía eléctrica;

- El despacho económico para las transacciones de energía sobre una base de remuneración en el costo económico horario del sistema, teniendo en cuenta el costo marginal horario del sistema y el costo que represente para la comunidad la energía no suministrada;

- La adecuación de las tarifas del sistema energético sobre la base de los costos reales del suministro a fin de cubrir las necesidades de inversión y garantizar la prestación continua y regular de los servicios públicos conforme los principios tarifarios de las leyes 24.065 y 24.076;

- La explicitación de los diferentes conceptos a pagar por el usuario final, con la expresa obligación del distribuidor de actuar como agentes de percepción o retención;

- El desarrollo de infraestructura de transporte de energía eléctrica mediante mecanismos abiertos, transparentes, eficientes y competitivos; y

- La revisión de las estructuras administrativas del sector eléctrico.

2. Disposiciones comunes a los capítulos de energía eléctrica y gas natural

2.1. Recursos administrativos e impugnación de sanciones

Bajo la Ley Bases se dispone que los actos emanados de la máxima autoridad del ente regulador serán impugnables, sin que sea necesario interponer la alzada, directamente ante la Cámara Nacional de Apelaciones en lo Contencioso Administrativo Federal, mediante un recurso directo.

Asimismo, se establece que las sanciones aplicadas por el ente serán también impugnables ante la Cámara Nacional de Apelaciones en lo Contencioso Administrativo Federal mediante un recurso directo.

Ver para información adicional, comentarios a la Ley 19.549 de procedimiento administrativo aquí.

2.2. Unificación de entes reguladores

Se unifica el ENRE y ENARGAS bajo un único ente regulador, el Ente Nacional Regulador del Gas y la Electricidad.

***

Para información adicional, por favor contactar a Nicolás Eliaschev y/o Javier Constanzó.

Ley Bases: Hidrocarburos y Gas Natural

1. Modificaciones a la Ley 17.319 de Hidrocarburos

1.1. Nuevo alcance y objetivos en materia de política nacional

La Ley de “Bases y Puntos de Partida para la Libertad de los Argentinos” (la “Ley Bases”) introduce una serie de modificaciones en los artículos 2, 3 y 4 de la Ley 17.319 incluyendo, en el alcance de la ley, las actividades de almacenaje y procesamiento a las ya existentes de explotación, transporte, industrialización y comercialización de hidrocarburos, facultando al Poder Ejecutivo Nacional (“PEN”) o a los Poderes Ejecutivos provinciales, según corresponda, a otorgar los permisos, concesiones o autorizaciones de transporte, almacenaje o habilitaciones de procesamiento de hidrocarburos, para su desarrollo. Asimismo, agrega, como objetivo principal de la política nacional de hidrocarburos, la maximización de la renta obtenida por la explotación de los recursos.

Por otro lado, la Ley Bases efectúa una especial mención a dos figuras que regula con mayor precisión: el procesamiento y el almacenaje de hidrocarburos.

En cuanto al procesamiento, de acuerdo a la modificación del artículo 43, la Ley Bases hace extensiva la obligación ya existente respecto de transporte de hidrocarburos a quienes fueren autorizados a procesar los hidrocarburos de terceros, hasta un cinco por ciento (5%) de la capacidad de sus instalaciones siempre que no se comprometa la seguridad del proceso, que las partes arriben a un acuerdo por el servicio a prestar y que el solicitante se haga cargo de los costos asociados a la conexión a la planta. Dicho porcentaje podrá ser incrementado por acuerdo de partes en cualquier momento y/o por la autoridad de aplicación una vez transcurridos cuatro (4) años desde la habilitación comercial de la planta y en caso de persistir la capacidad remanente u ociosa de la planta. Si se tratare de plantas de procesamiento de combustible líquido, el servicio de procesamiento incluirá el servicio de almacenaje.

La Ley Bases excluye de esta disposición a unidades de proceso que integran complejos de refinación y sus instalaciones de almacenamiento vinculadas, a las plantas de licuefacción de gas natural y a las autorizaciones de transporte de hidrocarburos otorgadas a los titulares de dichas plantas de licuefacción.

Respecto del almacenaje, se incorpora a la Ley de Hidrocarburos el artículo 44 bis, que determina que las autorizaciones de almacenamiento subterráneo de gas natural confieren el derecho de almacenarlo en reservorios naturales de hidrocarburos depletados, incluyendo el proceso de inyección, depósito y retiro del gas natural.

Cumplidos los requisitos de capacidad técnica y solvencia financiera que prevé el nuevo artículo y previa autorización del titular del permiso o concesión del área afectada, las autorizaciones podrán ser otorgadas en:

-

- Áreas sujetas a permisos de exploración y/o concesiones de explotación propias;

- Áreas sujetas a permisos de exploración y/o concesiones de explotación de terceros, con autorización de estos ante la autoridad de aplicación; y

- Áreas que habiendo sido productivas ya no se encuentren sujetas a permisos de exploración y/o concesiones de explotación.

Todo otro proyecto de almacenamiento subterráneo de gas natural que no sea realizado bajo los supuestos antes señalados no requerirá autorización, y las autorizaciones de almacenamiento no estarán sujetas a plazo. Tampoco estarán sujetas a plazo las autorizaciones de transporte de hidrocarburos hasta las instalaciones de almacenamiento y desde éstas hasta el sistema de transporte.

Los autorizados deberán comprometerse a construir a su propio costo y riesgo las instalaciones necesarias para llevar adelante la actividad de almacenaje y no estarán obligados a almacenar gas natural de terceros, teniendo libertad para realizar la actividad en beneficio propio o de terceros, y acordar libremente los precios por la venta del gas natural almacenado y por el servicio de almacenaje, incluyendo la reserva de su capacidad.

Asimismo, la Ley Bases deroga artículos de la Ley 17.319 que preveían cierta injerencia del Estado, en sus diversas y variadas formas, así como también la preferencia de empresas de capital predominantemente argentino en las actividades hidrocarburíferas. Así, la Ley Bases eliminó, entre otros, los artículos 11, 13, 91, 91, 96 y 101.

1.2. Libre comercialización de hidrocarburos

La Ley Bases ratifica el dominio de permisionarios y concesionarios respecto de los hidrocarburos que extraigan y, además, establece que podrán comercializarlos libremente -sujeto a la reglamentación que dicte el Poder Ejecutivo Nacional (“PEN”) (eliminando toda la referencia a las “bases técnico-económicas razonables que contemplen la conveniencia del mercado interno y procuren estimular la exploración y explotación de hidrocarburos” de la ley vigente)- y que el PEN no podrá intervenir o fijar los precios de comercialización en el mercado interno en cualquiera de las actividades detalladas en el artículo 6 de la Ley 17.319.

Con relación a la exportación de hidrocarburos, la Ley Bases dispone el libre comercio internacional de hidrocarburos -en sintonía con el régimen de exportación de EELP del RIGI- y los permisionarios, concesionarios, refinadores y/o comercializadores podrán exportar hidrocarburos y/o sus derivados libremente sujetos a la no objeción del PEN quien, a tales efectos y, entre otros aspectos, deberá considerar:

-

- los requisitos habituales vinculados al acceso de los recursos técnicamente probados; y

- que, en caso de ocurrir, la objeción por parte de la Secretaría de Energía, la cual sólo podrá ser ejercida dentro de los 30 (treinta) días de ejercido el derecho de exportación, esté fundada por motivos técnica o económicamente en la seguridad del suministro. Transcurrido dicho plazo, la Secretaría de Energía no podrá realizar objeción alguna.

1.3. Actividades de exploración

La Ley Bases deroga el artículo 15 de la Ley 17.319 que establecía, entre otras cuestiones, el inicio de los trabajos de reconocimiento previa aprobación de la autoridad de aplicación y el alcance del reconocimiento superficial, entre otras cuestiones vinculadas a este permiso. De ahí la modificación operada en el artículo 19 de la Ley 17.319, que elimina la mención al artículo derogado.

Por otro lado, la Ley Bases modifica el artículo 21 de la Ley 17.319 respecto el pago de la regalía por los hidrocarburos que se extraigan durante la exploración. Mientras que en la redacción anterior esta era del quince por ciento (15%), el nuevo artículo refiere a la regalía “comprometida en el proceso de adjudicación” exceptuando a los hidrocarburos usados por el concesionario o permisionario en las necesidades de las explotaciones y exploraciones (artículo 63 de la Ley 17.319, que no tuvo modificaciones).

1.4. Modificaciones al sistema de adjudicaciones de la Ley 17.319

El pliego modelo al que refiere el artículo 45 de la Ley 17.319 -en cuanto prevé un sistema de licitaciones y adjudicaciones para permisos de exploración y concesiones de explotación- es objeto de algunas modificaciones por parte de la Ley Bases.

Por lo pronto, el pliego contendrá condiciones y garantías a que deberán ajustarse las ofertas, las inversiones mínimas necesarias a las que deberá comprometerse el adjudicatario, y las restantes condiciones y garantías a que deberán ajustarse las ofertas. Asimismo, establecerá mecanismos de ajustes de las regalías que se consideren convenientes, los que podrán considerar para su formulación la totalidad de las inversiones realizadas, los ingresos obtenidos y los gastos operativos incurridos, entre otras variables.

La evaluación de ofertas tendrá en cuenta el valor total del proyecto, incluyendo las regalías ofertas, inversiones comprometidas y producción asociada conforme lo establecido en el pliego respectivo.

Por otro lado, la Ley Bases introduce en la Ley de Hidrocarburos el artículo 47 bis, que dispone que las concesiones de explotación existentes, al fin de su término, no podrán ser adjudicadas sin mediar un nuevo procedimiento licitatorio. La licitación correspondiente podrá realizarse con un plazo mínimo de antelación de un (1) año al vencimiento.

Si la licitación a realizar tuviera por objeto la concesión de explotación de áreas en producción, el pliego de bases y condiciones podrá establecer el valor correspondiente a las inversiones no recuperadas durante la explotación del área.

Conforme lo determine el pliego de bases y condiciones, el oferente podrá incluir dicho valor al momento de realizar la oferta a los efectos de continuar con la explotación de los pozos existentes y dicho valor será reconocido al titular de la concesión vencida.

En caso de que el oferente no incluyera el valor mencionado en su oferta, la Ley Bases dispone que el oferente no podrá explotar los pozos existentes.

La Ley Bases, al modificar el artículo 48 de la Ley 17.319, elimina la potestad de la autoridad de aplicación de solicitar mejoras a las ofertas presentadas, disponiendo que la adjudicación recaerá en el oferente que haya presentado la oferta más conveniente pudiendo rechazar todas las ofertas presentadas o adjudicar al único oferente en la licitación, respetando la redacción original de la Ley 17.319.

1.5. Régimen de inversiones

Con la modificación del artículo 31, su texto ha quedado limitado a la obligación del concesionario de explotación de efectuar, dentro de plazos razonables, las inversiones que sean necesarias para la ejecución de los trabajos que exija el desarrollo de toda la superficie abarcada por la concesión, con arreglo a las más racionales y eficientes técnicas y en correspondencia con la característica y magnitud de las reservas comprobadas.

De este modo, se elimina la mención, contenida en su texto original, a asegurar la máxima producción de hidrocarburos compatible con la explotación adecuada y económica del yacimiento, y la observancia de criterios que garanticen una conveniente conservación de las reservas.

1.6. Canon y regalías

La nueva redacción del artículo 57 actualiza los montos que el titular de un permiso de exploración pagará anualmente y por adelantado al PEN o al Poder Ejecutivo provincial, según corresponda, un canon por cada kilómetro cuadrado o fracción, estableciendo un mecanismo que facilite las actualizaciones venideras, ello conforme a la siguiente escala:

- Plazo Básico:

- 1er. Periodo: el monto equivalente en pesos de cero coma cincuenta (0,50) barriles de petróleo por kilómetro cuadrado.

- 2do. Período: el monto equivalente en pesos de dos (2) barriles de petróleo por kilómetro cuadrado.

- Prórroga: el monto equivalente en pesos a quince (15) barriles de petróleo por kilómetro cuadrado.

En igual sentido, en virtud de las modificaciones a los artículos 58 y 58 bis, el concesionario de explotación pagará anualmente y por adelantado al PEN o al Poder Ejecutivo Provincial, según corresponda, el monto equivalente en pesos de diez (10) barriles de petróleo por kilómetro cuadrado o fracción abarcado por el área.

Los cánones por pagar se ajustarán tomando como referencia el precio promedio del barril de petróleo, basado en la cotización del ICE Brent Primera Línea.

La nueva redacción del artículo 59 determina que el concesionario de explotación pagará mensualmente al concedente, en concepto de regalía sobre el producido y efectivamente aprovechado de los hidrocarburos líquidos y gaseosos un porcentaje equivalente al determinado en el proceso de adjudicación. Para el caso de las licitaciones previstas en el artículo 45 de la Ley 17.319, a tenor de la modificación introducida por la Ley Bases -artículo 47-, con respecto a las regalías, los oferentes competirán en el proceso de adjudicación en el valor de la regalía, determinándose que la regalía a ofertar será de 15% más (o menos) un factor de ajuste. Dicho factor de ajuste equivaldrá a un porcentaje a exclusiva discreción del oferente, pudiendo ser negativo. Asimismo, el valor de la regalía fluctuará, según la formula prevista en el proyecto, durante los períodos en los cuales el valor de referencia de los hidrocarburos varie en más de un 50%. Para las concesiones vigentes a la fecha del proyecto aplicará la regalía que se haya convenido con la autoridad de aplicación.

Además, el PEN o el Poder Ejecutivo provincial tendrá la facultad de reducir la misma hasta el cinco por ciento (5%) teniendo en cuenta la productividad, condiciones y ubicación de los pozos.

Por último, el gas natural utilizado en las autorizaciones de almacenamiento subterráneo de gas natural incorporadas por el nuevo artículo 44 bis de la Ley Bases, además de no encontrarse sujeto al pago de bonos de explotación ni ser objeto de pagos análogos por el otorgamiento de estas autorizaciones a través de normativa provincial, sólo pagará regalías al momento de su primera comercialización en los términos del artículo 59 de la Ley 17.319 y sus modificatorias. En el caso de almacenamiento de gas natural propio, las regalías se abonarán a los precios al ingreso del sistema de transporte (PIST) promedio de cuenca al momento de su producción previo a ser almacenado.

1.7. Explotación por persona jurídicas extranjeras

La Ley Bases deroga el artículo 51 de la Ley 17.319, que no permitía la presentación de ofertas en concursos por personas jurídicas extranjeras de derecho público -en tal calidad- para la obtención de permisos y concesiones.

1.8. Explotación No Convencional y plazos de vigencia de las Concesiones

La Ley Bases elimina del artículo 27 bis de la Ley 17.319, referido a la obligación del concesionario de explotación de requerir una nueva concesión de explotación no convencional simplificando la cuestión, de modo tal que solo deberá requerir la subdivisión del área y la reconversión de convencional a no convencional. La solicitud deberá estar fundada en el desarrollo de un plan piloto que, de conformidad con criterios técnico-económicos aceptables, tenga por objeto la explotación comercial del yacimiento descubierto, siendo dicha solicitud el objeto de la concesión a otorgar. Sólo podrá ser solicitado hasta el 31 de diciembre de 2028, y vencido dicho plazo, no se admitirán otras solicitudes de reconversión.

La autoridad de aplicación nacional o provincial, según corresponda, decidirá en el plazo de sesenta (60) días, y aprobada la solicitud de reconversión, el plazo de la concesión reconvertida será por única vez de treinta y cinco (35) años computados desde la fecha de la solicitud.

En cuanto a las modificaciones introducidas al artículo 35 de la Ley 17.319, la Ley Bases:

- Mantiene los plazos previstos en la ley (concesión de explotación convencional de hidrocarburos, veinticinco (25) años y concesión de Explotación No Convencional de Hidrocarburos, treinta y cinco (35) años) pero con relación a este último, elimina el párrafo que refería al plazo de cinco años para el Período de Plan Piloto; y

- Mantiene el plazo previsto la Concesión de Explotación con la plataforma continental y en el mar territorial (treinta (30) años) pero elimina toda la referencia al pedido de prórroga de diez años no obstante lo cual, en nuevas concesiones, el PEN o el Poder Ejecutivo provincial podrá determinar, al momento de definir los pliegos de bases y condiciones, plazos adicionales de hasta diez (10) años como máximo de los plazos de vigencia previstos en el artículo 35, y en ningún caso podrán ser perpetuos.

1.9. Modificación de la figura de concesión de transporte

Por otra parte, se modifica el régimen de concesiones de transporte para dar lugar a un régimen de autorizaciones y habilitaciones otorgadas por el PEN o la autoridad provincial, según corresponda y en tanto y en cuanto el transportista: (a) cuente con capacidad técnica y solvencia financiera y (b) tenga domicilio constituido en Argentina.

La autoridad de aplicación llevará un registro de los autorizados para transportar hidrocarburos.

Los titulares de proyectos y/o instalaciones para el acondicionamiento, separación, fraccionamiento, licuefacción y/o cualquier otro proceso de industrialización de hidrocarburos podrán solicitar una autorización de transporte de hidrocarburos y/o sus derivados a la autoridad hasta sus instalaciones de industrialización y desde las mismas hasta los centros y/o instalaciones de ulteriores procesos de industrialización o comercialización. Estas autorizaciones no estarán sujetas a plazo.

En el caso de las autorizaciones de transporte otorgadas a concesionarios de explotación, la Ley Bases dispone que, en los casos de cesión de una autorización de transporte, los autorizados podrán solicitar prórrogas por un plazo de diez (10) años de duración cada una de ellas, siempre que hayan cumplido con sus obligaciones y se encuentren transportando hidrocarburos al momento de solicitar la prórroga. Las concesiones de transporte otorgadas con anterioridad a la sanción de la Ley Bases se regirán por los términos y condiciones de su otorgamiento.

Las autorizaciones de transporte y las habilitaciones de procesamiento, en ningún caso implicarán un derecho de exclusividad.

La capacidad ociosa de un gasoducto, de acuerdo con la modificación de la Ley 17.319, deberá ser puesta a disposición de terceros para su utilización subordinado a las necesidades del autorizado original quienes, no obstante, no podrán realizar actos que impliquen competencia desleal ni abuso de su posición dominante en el mercado.

Por otro lado, los titulares de una autorización de almacenamiento subterráneo de gas podrán solicitar una autorización de transporte de hidrocarburos hasta sus instalaciones de almacenamiento y desde estas hasta el sistema de transporte, que tampoco estarán sujetas a plazo.

2. Modificaciones a la Ley 24.076 del Marco Regulatorio del Gas Natural

2.1. Exportación e importación

Mientras que las importaciones de gas natural se mantienen autorizadas sin necesidad de aprobación previa, bajo la nueva redacción del artículo 3 las exportaciones de gas natural deberán ser reglamentadas por el PEN, debiéndose considerar la nueva redacción del artículo 6° de la Ley 17.319.

2.2. Renovación de habilitación

Se amplía el período adicional de extensión de las licencias de servicios públicos de transporte y distribución de gas natural de diez (10) a veinte (20) años adicionales a las licencias originales, de modo que, siendo que el plazo original de treinta y cinco (35) años de la mayoría de tales licencias vence en 2027, en caso de solicitarse y otorgarse la extensión por el nuevo plazo previsto en la Ley de Bases, tales licencias expirarían en 2047.

2.3. Transportistas y distribuidores y almacenaje

Se mantiene la obligación de tomar los recaudos necesarios para asegurar el suministro de los servicios no interrumpibles, y se agrega que éstos, por sí o por terceros, podrán adquirir, construir, operar, mantener y administrar instalaciones de almacenaje de gas natural, todo ello con arreglo a las limitaciones establecidas por ley.

2.4. Gas Natural Licuado (“GNL”)

Sin perjuicio de lo dicho al analizar el RIGI y el EELP (ver comentario sobre el RIGI, aquí), la Ley Bases prevé modificaciones adicionales con respecto a GNL.

En tal sentido, dispone que las exportaciones de GNL deberán ser autorizadas por la Secretaría de Energía de la Nación, dentro de ciento veinte (120) días de recibida la solicitud conforme las condiciones y requisitos que reglamente el PEN para los solicitantes.

Las autorizaciones de exportación de GNL que se otorguen tendrán carácter firme durante un plazo de hasta treinta (30) años, desde la puesta en marcha de la planta de licuefacción (en tierra o flotante) o sus ampliaciones o etapas sucesivas y podrán ser cedidas -total o parcialmente- previa autorización de la autoridad de aplicación.

Además, a los efectos del otorgamiento del permiso de exportación de GNL, no será necesario que el solicitante cuente con contratos de compraventa de GNL por la totalidad de los volúmenes y plazos solicitados. El otorgamiento de una autorización de exportación firme de GNL implicará para sus titulares el derecho a exportar todos los volúmenes autorizados en ese carácter en forma continuada y sin interrupciones ni restricciones, reducciones o redireccionamientos, así como el derecho de acceder sin restricciones ni interrupciones al suministro de gas natural o a la capacidad de transporte, procesamiento o almacenamiento de cualquier especie de los que sean titulares o que hubiesen contratado a tal fin.

Es muy importante destacar que la Ley Bases dispone que las modificaciones posteriores a la ley o la reglamentación que dicte el PEN o las resoluciones que emita la Autoridad de Aplicación, no tendrán efecto alguno respecto de las autorizaciones de exportación firmes de GNL concedidas, excepto que estas sean más favorables a la exportación.

Por otro lado, dentro de los seis (6) meses desde la sanción de la Ley Bases, la Secretaría de Energía de la Nación realizará un estudio a los efectos de emitir una Declaración de Disponibilidad de Recursos Gasíferos en el largo plazo, que contemple la suficiencia de recursos gasíferos en el país para abastecer regularmente la demanda interna.

***

Para información adicional, por favor contactar a Nicolás Eliaschev y/o Javier Constanzó.

Ley Bases: Privatizaciones

La Ley de “Bases y Puntos de Partida para la Libertad de los Argentinos” (la “Ley Bases”) declara sujetas a privatización, en los términos de los capítulos II y III de la Ley 23.696, las empresas y sociedades de propiedad total o mayoritaria del Estado Nacional enumeradas a continuación, y le encomienda esta tarea al Poder Ejecutivo Nacional, pudiendo transferir a las provincias los contratos que se encuentren en ejecución:

- Energía Argentina S.A.;

- Intercargo S.A.U.;

- Agua y Saneamientos Argentinos S.A.;

- Belgrano Cargas y Logística S.A.;

- Sociedad Operadora Ferroviaria S.E. (SOFSE); y

- Corredores Viales S.A.

A su vez, la Ley Bases declara sujeta a privatización a Nucleoeléctrica Argentina Sociedad Anónima (NASA), pero deberá, para tal caso: (a) organizar un programa de propiedad participada y colocar una clase de acciones para ese fin; e (b) incorporar la participación del capital privado debiendo el Estado nacional mantener el control o la participación mayoritaria en el capital social.

Además, deberá contar el voto afirmativo del Estado nacional para: (a) la ampliación de capacidad de una central de generación nucleoeléctrica existente y/o la construcción de una nueva; (b) la salida de servicio por motivos no técnicos ya sea temporal o definitiva, de una central de generación nucleoeléctrica; y (c) la incorporación de accionistas en la sociedad que le otorguen el control en los términos del artículo 33 de la Ley General de Sociedades.

En la misma línea, se declara sujeta a privatización el Complejo Carbonífero, Ferroviario, Portuario y Energético a cargo de Yacimientos Carboníferos Rio Turbio (YCRT), que únicamente podrá: (a) organizar un programa de propiedad participada y colocar una clase de acciones para ese fin; y (b) incorporar la participación del capital privado debiendo el Estado nacional mantener el control o la participación mayoritaria en el capital social.

En caso de liquidación de empresas en las que el Estado Nacional posea la totalidad de la participación societaria, se deberá cumplir con las siguientes condiciones:

- Durante el proceso de liquidación de la empresa, solo podrán enajenarse los bienes necesarios para la cancelación de los pasivos. La empresa en liquidación deberá respetar las normas de procedimientos para la enajenación de tales bienes;

- En los casos en que bienes de titularidad de la empresa fueran insuficientes para cubrir los pasivos, se requerirá a la Agencia de Administración de Bienes del Estado (AABE) la enajenación de aquellos que hubieren constituido el patrimonio de afectación de la empresa de que se trate, hasta cubrir las sumas adeudadas;

- Los bienes muebles e inmuebles que compongan el activo remanente de la empresa en liquidación deberán ser transferidos a la Agencia de Administración de Bienes del Estado (AABE); y

- La Agenda de Administración de Bienes del Estado (AABE) tendrá a su cargo da administración, desafectación y disposición de los bienes que-le fueran transferidos de conformidad con lo previsto por la presente ley y el Decreto 1382/2012 y sus normas modificatorias y reglamentarias.

Entre los principios rectores de los procesos de privatización de las empresas previamente mencionadas, se mencionan la transparencia, competencia, máxima concurrencia, gobierno abierto, eficiencia y eficacia en la utilización de los recursos, publicidad y difusión, debiendo cumplir con la reglamentación que se establezca a tal efecto respecto de los plazos y modalidades específicas.

Adicionalmente, toda empresa u organismo con participación estatal total o mayoritaria deberá respetar los principios de integridad, generación de valor, roles diferenciados y controles eficientes. La Comisión Bicameral de Seguimiento creada por el artículo 14 de la Ley 23.696 intervendrá en dichos procesos, debiendo ser informada de la modalidad de privatización seleccionada, de las medidas adoptadas para garantizar los principios rectores y cualquier otra información relevante.

También actuarán en conjunto la Sindicatura General de la Nación y la Auditoria General de la Nación. Esta última deberá realizar un examen de los procesos de privatización, evaluando el cumplimiento de los aspectos legales y financieros dentro de los ciento veinte (120) días hábiles de finalizados, el cual deberá presentarse ante la Comisión Bicameral de Seguimiento.

Entre las modificaciones a la Ley 23.696, se modifica el procedimiento de selección del artículo 18, de modo que se elimina la posibilidad de contratación directa. También se sustituye el artículo 20, sobre el control de los procedimientos, quitándole esta facultad al Tribunal de Cuentas y designando únicamente a la Sindicatura General de la Nación. Además, extiende el plazo con el que cuenta este organismo para expedirse a quince (15) días hábiles.

Asimismo, se eliminan como sujetos adquirentes en un Programa de Propiedad Participada (PPP) los usuarios titulares de servicios prestados por el ente a privatizar y los productores de materias primas cuya industrialización o elaboración constituye la actividad del ente a privatizar.

Por otro lado, en todos los procedimientos previstos respecto de la delegación de facultades y de las privatizaciones, las empresas, sociedades u organismos involucrados quedan exceptuados de cumplir con el régimen dispuesto por la Ley 11.867 y no les será exigible el monto de capital mínimo indicado en el artículo 186 de la Ley General de Sociedades.

***

Para información adicional, por favor contactar a Nicolás Eliaschev y/o Javier Constanzó.

Ley Bases: Emergencia y Reorganización administrativa

1. Delegación de facultades en el Poder Ejecutivo Nacional

La Ley de “Bases y Puntos de Partida para la Libertad de los Argentinos” (la “Ley Bases”) declara la emergencia en materia administrativa, económica, financiera y energética por el plazo de un (1) año, y delega en el Poder Ejecutivo Nacional (“PEN”) ciertas facultades vinculadas a aquellas materias, en los términos del artículo 76 de la Constitución Nacional y también por el plazo de un (1) año.

Bajo tal marco, se faculta al PEN a disponer, en relación con los órganos u organismos de la administración central o descentralizada contemplados en el inciso a) del artículo 8 de la Ley 24.156 de Administración Financiera (“LAF”), que hayan sido creados por ley o norma con rango equivalente:

- La modificación o eliminación de las competencias, funciones o responsabilidades dispuestas legalmente cuyo mantenimiento resulte innecesario; y

- La reorganización, modificación o transformación de su estructura jurídica, centralización, fusión, escisión, disolución total o parcial, o transferencia a las provincias o a la Ciudad Autónoma de Buenos Aires, previo acuerdo que garantice la debida asignación de recursos.

Adicionalmente, quedan excluidas de dicha disposición las universidades nacionales, los órganos u organismos del Poder Judicial, Poder Legislativo, Ministerio Público y todos los entes que de ellos dependan. Tampoco podrá disponer la disolución de entes como la Comisión Nacional de Energía Atómica (CNEA), la Comisión Nacional de Valores (CNV), y la Unidad de Información Financiera (UIF), entre otros organismos excluidos.

Sin embargo, el PEN podrá intervenir los organismos descentralizados, empresas y sociedades mencionadas en los incisos a) y b) del artículo 8° de la LAF, designando un interventor que ejercerá las facultades de administración y dirección conforme lo reglado por el PEN y la supervisión del Ministerio del cual dependen.

También se faculta al PEN a disponer, respecto de las empresas y sociedades del Estado contempladas en el inciso b) del artículo 8° de la LAF:

- La modificación o transformación de su estructura jurídica; y

- Su fusión, escisión, reorganización, reconformación o transferencia a las provincias o a la Ciudad Autónoma de Buenos Aires, previo acuerdo que garantice la debida asignación de recursos.

Para información adicional sobre la privatización de empresas y sociedades del estado, ver comentario sobre esta materia aquí.

Por otro lado, se autoriza al PEN a modificar, transformar, unificar, disolver o liquidar los fondos fiduciarios públicos, y discontinuar con el programa o finalidad para la cual fue creado, de acuerdo con las siguientes condiciones:

-

- Si el fondo fuera financiado por una asignación especifica de un impuesto coparticipable, aquella se considerará eliminada y el tributo volverá a ser distribuido de conformidad con el régimen establecido por la Ley 23.548 y sus normas complementarias y modificatorias;

- Si el fondo fuera financiado por una asignación especifica de un tributo no coparticipable, aquella se considerará eliminada y el tributo volverá a ser destinado al Tesoro Nacional; y

- Si el fondo fuera financiado por una asignación especifica de aportes o recargos obligatorios creados a tal fin, tanto la asignación como los aportes o recargos obligatorios se considerarán eliminados.

No obstante, queda excluido de esta disposición el Fondo Fiduciario para Subsidios de Consumos Residenciales de Gas, creado por la Ley 25.565.

2. Renegociación o rescisión de contratos vigentes

La Ley Bases autoriza al PEN, previa intervención de la Procuración del Tesoro de la Nación y de la Sindicatura General de la Nación, a renegociar, por razones de emergencia, la reconducción de los contratos de obra pública y servicios de consultoría de obra pública celebrados con anterioridad a la sanción de la Ley Bases que se encuentren en estado de paralización, a los efectos de posibilitar el aporte de financiamiento privado tendiente al reinicio y finalización de las obras comprometidas. La reglamentación deberá establecer las condiciones, requisitos y procedimientos aplicables con el fin de garantizar la transparencia y eficiencia de la reconducción.

***

Para información adicional, por favor contactar a Nicolás Eliaschev y/o Javier Constanzó.